Análisis descriptivo de los encargos de una aseguradora

Objetivo

Analizar la información disponible de una aseguradora para detectar los encargos atípicos en cuanto a coste o tiempo de resolución.

El alto índice de satisfacción de los clientes del ramo Auto de una aseguradora la hizo sospechar que quizá había casos en los que se incurría en sobrecostes. Como primer paso para la optimización del coste-satisfacción, se pretende organizar y analizar la información histórica disponible sobre los encargos realizados para facilitar la detección de posibles outliers o encargos atípicos en lo que respecta a los costes y tiempos de resolución.

Solución

La compañía de seguros puso a disposición del IIC información sobre 620.000 encargos correspondientes a 330.000 expedientes, que contenían hasta 24 variables (lugar del siniestro, código del proveedor, empleado que gestiona el encargo, fechas, importes, complejidad, etc.). Estos datos sirvieron de base para realizar un análisis descriptivo de la información disponible y detectar los posibles outliers.

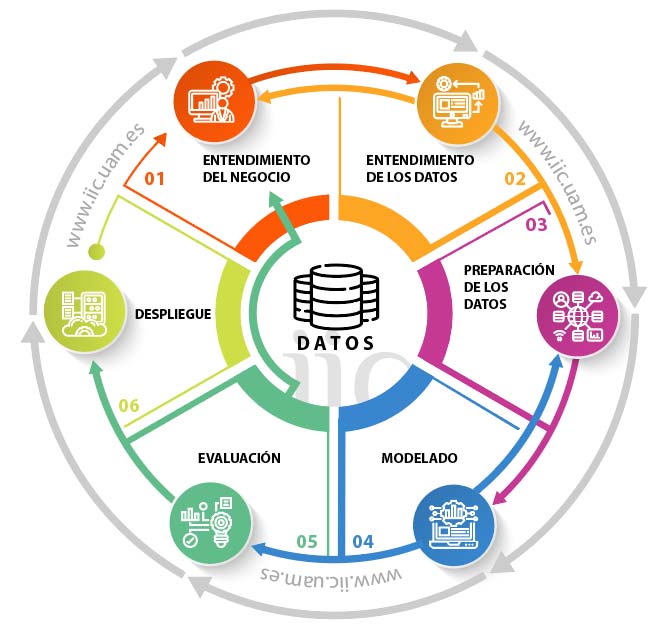

Antes de la primera fase de pre-procesado de datos, una parte importante del proyecto fueron los talleres de entendimiento, tanto de los datos como del negocio. Siguiendo la metodología CRISP-DM, este primer paso influye positivamente en el desarrollo del proyecto.

Fruto de esos talleres, por ejemplo, se decidió segmentar la información en 16 grupos a analizar y realizar análisis específicos en torno a 8 variables de interés para la compañía (empleado, proveedor, región, etc.), que podían influir en los tiempos y en los costes de los encargos. Además, se generaron nuevas variables relevantes.

Después, para la detección de outliers, se utilizaron métodos estadísticos clásicos, que permiten observar valores muy por encima o por debajo del promedio. Estos se clasificaron en outliers moderados o extremos, además de identificar los valores negativos.

Beneficio

Tras el análisis de la información, el IIC proporcionó a la aseguradora una visualización interactiva de los datos, donde ver la distribución de los outliers, identificarlos con un código de colores y filtrarlos por coste o tiempo, entre otras variables.

De esta forma, se facilita ver los casos que destacan desde el punto de vista del dato y en base a los objetivos apuntados más arriba. Después, será la propia aseguradora quien decida cómo explotar la información dada, por ejemplo, tomando medidas al respecto.